私はお金を使った記録を書く家計簿ではなく、貯まったお金の記録(今持っているお金の記録)を月1回だけ書くオリジナル家計簿(貯金簿)を採用しています♡

これにより、家計の把握は毎月簡単5分。

簡単だから手抜きかというと全くそうではなく、銀行口座残高をチェックするので、自分で家計簿をつけることで起こる書き漏れ・誤差・打ち間違いとは全く無縁になり、銀行残高と家計簿が1円単位までピタリと合います。

この貯金簿は自分で言うのもなんですが、とても万能で、現金(預金残高)以外にも株式や学資などの貯蓄型保険もA4用紙1枚で管理できてしまいます。

貯金簿について下記のご質問をいただきましたので、回答いたします★

貯蓄型保険の場合は、「払った金額の合計でなく、その時点で解約した場合の金額を記入する」という認識で良いでしょうか?

今は払った金額分もらえるわけではないので書いたところで意味ないのかな…と思いまして

貯蓄型保険の家計簿の書き方例

私の書いている貯金簿はA4用紙1枚で1年間の資産の推移が分かります。

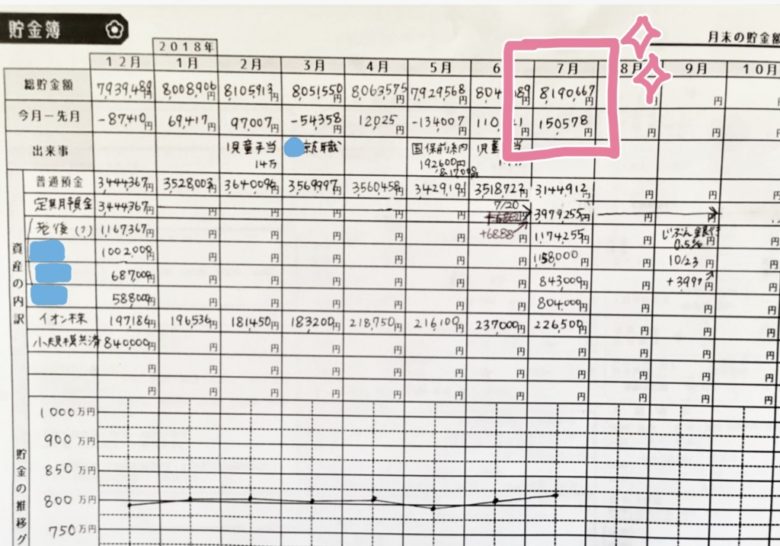

下の画像は私の2018年7月の家計結果ですが、7月末時点の貯金総額を1番上に書き、先月との差額を下に書けば(ピンクの部分ですね)

- 今持っている貯金額

- 先月いくら貯金できたのか

がすぐにわかります。グラフに書き込むことで、視覚でも直感的に貯金の推移が分かります。

参考hanaのオリジナル貯金簿はこちらからダウンロードできます。

この貯金簿の魅力はそれだけではありません。

貯金簿は預金以外も一覧で管理できる!

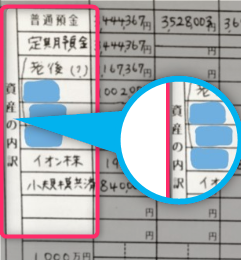

貯金簿の内訳欄(貯金簿中央部分)はとても万能!

私は預金以外にも、イオン株や小規模企業共済(自営業の保険商品)も書き込んで一覧化することで、資産全体を把握しています。

家計は現金の足し引きだけでなく、保険や投資商品も含めて考えるもの。

この貯金簿なら、401Kなどは老後にしか引き出せないから総貯金額に含めないとするのも自由自在です。

私は利用していませんが、貯蓄型貯金(学資、終身など)ももちろん書き込むことができます。

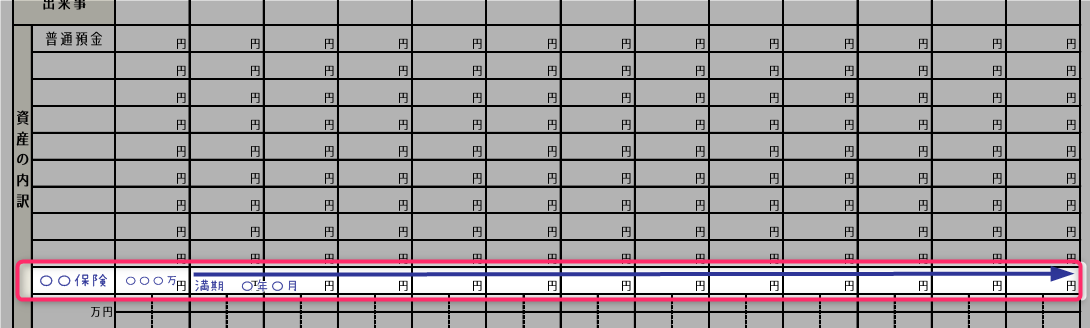

書き方例は下記の通り。満期で受け取る事のできる金額、満期日を書いて、翌月以降も条件が同じなので矢印で引っ張っておく。

終身保険では、満期がないので解約返戻金を書いくと分かりやすい良いと思います。

保険を貯金額にカウントしない場合は、内訳欄の下から書いていくと良いです★

内訳欄は自分が分かりやすい・テンションがあがるようにすることがポイントです。

内訳欄を活用すると、繰上返済効果も記録として積み立てできる♪

私は住宅ローンを繰上返済したので、得した金額と短縮した期間も書いていくつもりです。

繰上返済すると総貯金額が減ってしまいますよね。

でも、内訳欄に書いておけば、きちんと繰上返済に使ったということが分かり、さらにその節約効果が書かれていれば、自分のやったことは家計のプラスになっていると一目で分かりますからね!

ただ現金を年間いくら貯めたかだけを見るのではなく、今現金を使うことで未来に支払うお金が減るのならそちらを優先していくのが家計管理・家計設計だと思うのです。

繰上返済は何度もできるので、積み重ねることのできるデータ。なので、積み重なっていく記録(推移)が分かる内訳欄に記入が適しています♪

※児童手当も何度ももらいますが、私は内訳欄の「定期預金(子ども貯金)」に児童手当とそれ以外のこども用貯金をすべて合わせて推移を記録しているので内訳欄ではなく出来事欄に書いています。児童手当のみの推移を記録したい場合は「〇〇の児童手当」と書き、内訳欄で管理してもOKです★

繰上返済の節約効果は貯金額とは違うので、一番上の総貯金額にカウントしなければOK。

詳しく記事にしました

住宅ローン繰上返済をしたときの貯金簿と袋わけ管理シートの書き方

まとめ

貯金簿の内訳欄をフルに活用♪

家計簿に正しい書き方なんてありません。

ただ、自分が頑張ってやってきたことを間違いのないデータとして見える化し、やり続けていくことで自信を持てる家計簿こそが唯一、長期に渡ってやっていく価値のある自分にとっての正しい家計簿だと思います。

コメント